Online-Werbeausgaben 2016: Display schlägt Search

Jens von Rauchhaupt, 10. Februar 2016

Lange vorausgesagt, tritt es nun ein: Die Werbeausgaben für Displaywerbung werden dieses Jahr jene für die Suchmaschinenwerbung übertreffen. Neben der mobilen Werbung gelten vor allem Video- und Social Advertising als Treiber dieser Entwicklung. Aber auch Programmatic Advertising trägt zum Siegeszug der Werbebanner bei.

Bereits Ende 2011 kam eine Forrester Forecast zum Schluss, dass in Zukunft die Werbetreibenden mehr Werbeinvestitionen in Werbebanner tätigen werden als für Anzeigen in den Suchmaschinen. Diesen „Shift“ bestätigten Anfang Januar die Marktforscher von eMarketer für den US-amerikanischen Markt. In den Staaten werden die Advertiser bis Ende des Jahres 32,17 Mrd. US-Dollar für Displaywerbung und 29,24 Mrd. für Suchmaschinenanzeigen ausgeben.

Etwa 5,3 Mrd. Euro für Displaywerbung (brutto)

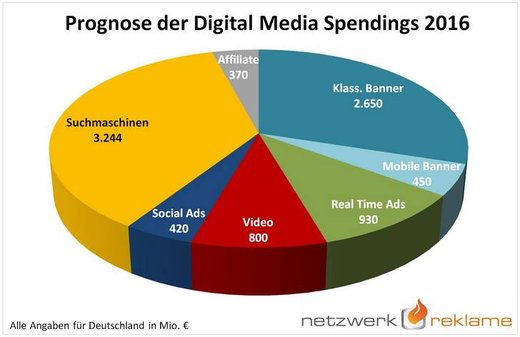

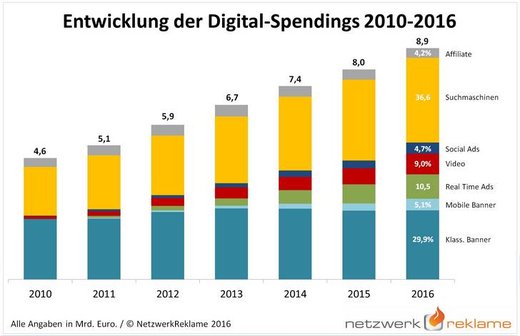

Nun kommt die Mediaagentur Netzwerkreklame aufgrund einer aktuellen Studie der Werbespendings zu einem ähnlichen Ergebnis für den deutschen Markt. Laut der Analyse der Hamburger Mediaagentur würde der Gesamtmarkt für digitale Kommunikation im laufenden Jahr von 8 Mrd. Euro auf 8,9 Mrd. Euro weiter zulegen. Damit wachsen die Online-Werbespendings um zehn Prozent zur zweitgrößten Mediagattung an und erreichen bei einem erwarteten Werbemarktvolumen von 36 Mrd. Euro brutto einen Anteil von knapp 25 Prozent vom Gesamtmarkt. Die Wachstumsdynamik wird dabei hauptsächlich von den Bereichen Mobile (+62%), Social Ads (+40%), Video (+29%) und Real-Time Advertising (+27%) getragen. Knapp 60%, also etwa 5,3 Mrd. Euro, aller Werbeausgaben würden dabei auf die verschiedenen Spielarten (Stationär, Mobile, Video und Social) der Displaywerbung entfallen.

Netzwerkreklame bezieht sich in seiner Analyse auf die Zahlen der von Nielsen erhobenen Online-Werbespendings aus Display, Mobile und Bewegtbild. Die von Nielsen nicht erfassten Spendings aus Suchmaschinen, Social Ads, Real-Time Advertising (Programmatic) und Video-Advertising auf YouTube wurden durch eigene Einschätzungen der Marktentwicklung ergänzt und vergleichbar gemacht. „Um eine Restkompatibilität mit den Nielsen AdSpendings zu erhalten – vor allem für den Gesamtmarktanteil von Digital im Vergleich zur Klassik – haben wir nicht komplett auf netto umgestellt. Das führt dazu, dass die Brutto-Netto-Schere in den einzelnen Kanälen recht unterschiedlich ist, was bei der Klassik übrigens auch der Fall ist, im Digital-Durchschnitt aber durchaus mit der Klassik kompatibel ist. Während Search praktisch keine Rabatte enthält, sind bei Display durchaus relevante Rabatte enthalten“, erläutert Wolfgang Thomas, Geschäftsführer von Netzwerkreklame.

930 Mio. Euro für Programmatic Buying

Würde man nur die Ausgaben für stationäre, nicht dynamische Werbebanner (sogenannte klassische Displaywerbung) mit den Ausgaben für Suchmaschinenanzeigen vergleichen, hätte Search mit 3,24 Mrd. Euro gegenüber 2,65 Mrd. Euro die Nase weiterhin vorn. Allerdings hinkt der Vergleich, denn Netzwerkreklame weist Displaywerbung, die über Real-Time Advertising (RTA) und damit programmatisch eingekauft wird, getrennt von der klassischen Displaywerbung aus. Laut den Hamburgern werden die Advertiser dieses Jahr circa 930 Mio. Euro für programmatisch eingekaufte Displaywerbung ausgeben. „RTA haben wir getrennt betrachtet, weil das Geschäft schon sehr anders abläuft bei Planung, Einkauf und Optimierung. Wir wollten darüber auch den Wandel des Display-Geschäfts hin zu mehr datengetriebener Präzision im Targeting betonen, während die ‚klassischen‘ umfeldorientierten Display-Buchungen stagnieren“, sagt Thomas.

Ausgaben für Search wachsen nur noch langsam

Search bleibt für fast alle Advertiser ein wichtiges Standbein in der Online-Kommunikation. Doch durch die bereits sehr hohe Marktdurchdringung wird hier allerdings nur noch mit einem moderaten Wachstum von 5% gerechnet. Zudem stellen Customer-Journey-Analysen die akquisitorische Wirkung bestimmter Suchbegriffe immer wieder in Frage.

Wolfgang Thomas

Wolfgang Thomas

„Suchmaschinenmarketing stößt nach Jahren sehr großer Zuwachsraten an natürliche Grenzen: Nur ein Teil aller Suchanfragen ist überhaupt kommerziell relevant, zudem lernen Nutzer ja auch, dass sie nicht unbedingt auf Google nach ‚schwarzen Halbschuhen‘ suchen müssen, wenn sie ohnehin ihren Lieblingsschuhversender kennen. Diese Begrenzung relevanter Suchanfragen führt zu einem Preisanstieg bei den CPCs. Auch eine Betrachtung von Search ohne Markensuchen nur mit reinen generischen Suchbegriffen macht Performance-Display durchaus zu einem konkurrenzfähigen Kanal. Display Advertising wird sich nach unserer Sicht weiter ausdifferenzieren in relativ kleine Performance-Werbemittel und sehr großformatige Werbemittel wie Dynamic Sitebars. Schließlich darf man bei der Bewertung Search vs. Display nicht vergessen, dass Nutzer nur gut 5% ihrer Zeit in Suchmaschinen verbringen. Diese Zeit entscheidet zwar zu einem großen Teil, wo die restlichen 95% der Online-Zeit verbracht werden, aber es sind eben auch ‚nur‘ 5% der Online-Nutzung“, sagt Thomas.

Mobile, Video und Social Advertising sind die Treiber

Die Verlagerung der Online-Nutzung auf mobile Plattformen wie Smartphones und Tablets treibt die Entwicklung von mobilen Bannern auf eine Größenordnung von 450 Mio. Euro. Das Gesamtvolumen für mobile Werbeformen ist jedoch bedeutend größer, da v. a. bei Video, Social und Suchmaschinenanzeigen erhebliche mobile Anteile enthalten sind. Insgesamt ist die mobile Internetnutzung nach wie vor unterfinanziert, was v. a. für die Medien zunehmend problematisch wird. Wesentliche Ursachen sind unattraktive Werbeformate sowie die Schwäche des Kanals im E-Commerce, was mit der zunehmenden Verfügbarkeit von mobiloptimierten Shops und mobilspezifischen Geschäftsmodellen relativiert wird. Social Ads werden im deutschen Markt im laufenden Jahr auf ein Umsatzvolumen von 420 Mio. Euro kommen. Wesentliche Treiber sind die nach wie vor hohen Reichweiten von Facebook, ergänzt um Instagram und Snapchat als gerade bei jungen Zielgruppen sehr beliebte Plattformen. Die zunehmende Verfügbarkeit von hohen Internetbandbreiten und der steigende Bewegtbildkonsum sind die wichtigsten Wachstumstreiber für Video-Ads. Digitale Kanäle eröffnen auch kleineren Budgets den Zugang zur Bewegtbildwerbung, die im laufenden Jahr konsolidiert aus den großen US-Plattformen wie YouTube mit den Angeboten der deutschen Medienhäuser ein Volumen von 800 Mio. Euro erreichen.

EVENT-TIPP ADZINE Live - ADZINE CONNECT Video Advertising 2025 am 20. November 2025, 09:30 Uhr

ADZINE CONNECT Video Advertising (ehemals PLAY Video Advertising Summit) ist die hochkarätige Fachkonferenz für Videowerbung, Technologie, Daten, Kreation und Medien, auf der sich Marketing-Entscheider:innen, digitale Medien und Branchenexpert:innen connecten. (Seit 2016) Jetzt anmelden!